ผลสำรวจอุตสาหกรรมดิจิทัล โควิดช่วยหนุนตลาดบริการดิจิทัลโตก้าวกระโดด

บริการดิจิทัล-บิ๊กดาต้าไทยขยายตัว ผลจากวิกฤติโควิด-19 ทำให้สังคมไทยปรับตัวสู่การใช้เทคโนโลยีดิจิทัลเร็วขึ้น มีการใช้บริการดิจิทัลมากขึ้น จึงทำให้ตลาดดิจิทัลไทยเติบโตชัดเจน ขณะที่ตลาดซอฟต์แวร์แม้ติดลบแต่มีแนวโน้มฟื้นตัวต่อเนื่อง เช่นเดียวกับตลาดฮาร์ดแวร์และอุปกรณ์อัจฉริยะที่จะกลับมาเติบโตในปี 64-65

หนึ่งในปัจจัยบวกของอุตสาหกรรมดิจิทัลไทย คือในปีหน้ากิจกรรมทางเศรษฐกิจมีแนวโน้มปรับตัวดีขึ้นหลังการผ่อนคลายมาตรการควบคุมการระบาด โควิด-19 รวมถึงโครงข่ายการสื่อสาร 4G, 5G และอุปกรณ์ดิจิทัลที่มีความสามารถมากขึ้น เอื้อหนุนให้เกิดการเร่งนำใช้ดิจิทัลมาใช้ในทุกภาคส่วนรับวิถีชีวิต New Normal

23 กันยายน 2563, กรุงเทพมหานคร – สำนักงานส่งเสริมเศรษฐกิจดิจิทัล ร่วมกับ สถาบันไอเอ็มซีเผยผลสำรวจข้อมูลและประเมินสถานภาพอุตสาหกรรมดิจิทัล ปี 2561-2562 ภาพรวมยังเติบโตในอัตราคงที่ พร้อมคาดการณ์มูลค่าตลาดดิจิทัลไทยอีก 3 ปีข้างหน้า ชี้ปี 2563 อุตสาหกรรมบริการดิจิทัล มีอัตราการเติบโตสูงที่สุด ปัจจัยหนุนหลักจากสถานการณ์การแพร่ระบาดของโรคติดเชื้อโควิด-19 ที่ทำให้คนไทยยอมรับปรับใช้เทคโนโลยีดิจิทัลเร็วขึ้น เร่งให้ไทยก้าวสู่เศรษฐกิจและสังคมดิจิทัล

ดร.กษิติธร ภูภราดัย รองผู้อำนวยการ สำนักงานส่งเสริมเศรษฐกิจดิจิทัล หรือ ดีป้า เผยผลสำรวจข้อมูลและประเมินสถานภาพอุตสาหกรรมดิจิทัล ปี 2561-2562 และประมาณการมูลค่าตลาดดิจิทัลไทยปี 2563-2565 ครอบคลุม 5 กลุ่มอุตสาหกรรม ประกอบด้วย อุตสาหกรรมซอฟต์แวร์และบริการซอฟต์แวร์ (Software) อุตสาหกรรมฮาร์ดแวร์และอุปกรณ์อัจฉริยะ (Hardware & Smart Devices) อุตสาหกรรมบริการด้านดิจิทัล (Digital Services) อุตสาหกรรมดิจิทัลคอนเทนต์(Digital Content) และอุตสาหกรรมบิ๊กดาต้า (Big Data)

โดย ดร.กษิติธร กล่าวว่า มูลค่าตลาดอุตสาหกรรมดิจิทัลไทย ปี 2561 มีมูลค่ารวม 637,676 ล้านบาท ส่วนปี 2562 มีมูลค่ารวม 647,952 ล้านบาท ขยายตัวเฉลี่ย 1.61% โดยปัจจัยบวกที่ส่งผลต่อภาพอุตสาหกรรมดิจิทัลไทยปี 2561-2562 มาจากปริมาณความต้องการใช้เทคโนโลยีที่เพิ่มขึ้นจากการเข้าสู่สังคมดิจิทัล ขณะเดียวกันหน่วยงานต่าง ๆ เล็งเห็นความสำคัญของการเปลี่ยนแปลงสู่ดิจิทัล (Digital Transformation) อีกทั้งผู้คนเริ่มคุ้นเคยและใช้บริการดิจิทัลมากขึ้น ในทางกลับกันปัจจัยที่เป็นตัวฉุดรั้งการเติบโตของมูลค่าตลาดมาจากขาดผลิตภัณฑ์ฮาร์ดแวร์ใหม่ๆ ที่มากระตุ้นตลาด ทำให้ปริมาณความต้องการอุปกรณ์ฮาร์ดแวร์ทชะลอตัวลง และหันไปใช้ในรูปแบบบริการมากขึ้น (เช่น บริการ cloud) การขาดแคลนกำลังคนดิจิทัล ซึ่งส่งผลให้อุตสาหกรรมขยายตัวได้ไม่เต็มที่ ขณะที่การใช้บริการต่าง ๆ ที่ซื้อตรงจากต่างประเทศมีมากขึ้น ทำให้ไม่มีข้อมูลแสดงรายได้ในประเทศ

สำหรับผลการสำรวจอุตสาหกรรมดิจิทัล ปี 2561-2562 จำแนกตามประเภทชี้ให้เห็นว่า อุตสาหกรรมซอฟต์แวร์และบริการซอฟต์แวร์ปี 2561 มีมูลค่ารวม 118,917 ล้านบาท คิดเป็นอัตราการเติบโตเฉลี่ย 8.10% เมื่อเทียบกับปี 2560 ขณะที่ปี 2562 มีมูลค่าตลาดรวมกว่า 134,817 ล้านบาท เติบโตเฉลี่ย 13.37% ด้านอุตสาหกรรมฮาร์ดแวร์และอุปกรณ์อัจฉริยะ ปี 2561 มีมูลค่ารวม 325,261 ล้านบาท เติบโตเฉลี่ย 7.29% จากปี 2560 ขณะที่ปี 2562 มีมูลค่าตลาดรวม 299,343 ล้านบาท ลดลงจากปีก่อนหน้าเฉลี่ย 7.97% โดยเฉพาะคอมพิวเตอร์นั้นมีมูลค่าตลาดลดลงต่อเนื่องในช่วงไม่กี่ปีที่ผ่านมา ทั้งในด้านจำนวนเครื่องและมูลค่า ขณะที่ส่วนที่เติบโตคืออุปกรณ์อัจฉริยะหรือสมาร์ทดีไวซ์ ซึ่งแม้จะมีอัตราเติบโตดี แต่ก็ยังติดลบในปี 62 เพราะการนำเข้าที่ลดลง รวมถึงการย้ายฐานการผลิตที่ส่งผลกระทบต่อรายได้ของบริษัทผู้จำหน่ายฮาร์ดแวร์ในประเทศไทย อุตสาหกรรมบริการดิจิทัล ปี 2561 มีมูลค่ารวม 153,497 ล้านบาท เติบโตเฉลี่ย 24.17% จากปี 2560 โดยในปี 2562 อุตสาหกรรมดังกล่าวมีมูลค่ารวมกว่า 169,536 ล้านบาท คิดเป็นอัตราการเติบโต 10.45% อุตสาหกรรมดิจิทัลคอนเทนต์ปี 2561 มีมูลค่า 27,872 ล้านบาท เติบโตเฉลี่ย 11.31% ขณะที่ปี 2562 มีมูลค่ารวมกว่า 31,080 ล้านบาท คิดเป็นอัตราการเติบโตจากปี 2561 เฉลี่ย 11.51% และอุตสาหกรรมบิ๊กดาต้า ปี 2561 มีมูลค่ารวม 12,129 ล้านบาท เติบโต 2.45% และปี 2562 มีมูลค่า 13,176 ล้านบาท คิดเป็นอัตราการเติบโตเฉลี่ย 8.63% เมื่อเทียบกับปี 2561

ในส่วนของประมาณการมูลค่าตลาดดิจิทัลไทย ปี 2563-2565 คาดว่า อุตสาหกรรมซอฟต์แวร์และบริการซอฟต์แวร์ปี2563 จะมีมูลค่ารวมอยู่ที่ 133,199 ล้านบาท หดตัวเฉลี่ย 1.2% โดยมีสาเหตุมาจากวิกฤตโควิด-19 แม้จะมีการนำซอฟต์แวร์บางด้านมาประยุกต์ใช้ เนื่องจากการทำงานแบบรีโมท อาทิ การประชุมผ่านระบบออนไลน์ CRM และ Document แต่ซอฟต์แวร์ดังกล่าวส่วนใหญ่มาจากต่างประเทศ จึงไม่มีข้อมูลแสดงรายได้ในประเทศ อุตสาหกรรมฮาร์ดแวร์และอุปกรณ์อัจฉริยะคาดว่าจะมีมูลค่า 268,989 ล้านบาท เติบโตลดลง 10.1% โดยได้รับผลกระทบจากโควิด-19 เช่นกัน ส่งผลให้มีการนำเข้าฮาร์ดแวร์ลดลงอย่างมาก แต่คาดว่าทั้งสองอุตสาหกรรมจะกลับมาขยายตัวตามปกติ โดยเฉพาะสินค้ากลุ่ม IoT ที่จะขยายตัวเด่นกว่ากลุ่มอื่นในปี 2564-2565 ปัจจัยบวกที่จะช่วยสนับสนุนอุตสาหกรรมฮาร์ดแวร์และสมาร์ทดีไวซ์ไทย คือการเข้ามาของ AI ทำให้เกิดระบบอัตโนมัติมากขึ้น ยังมีการลงทุน 4G ต่อเนื่องก่อนการประมูล 5G ซึ่งรองรับความต้องการใช้งานของผู้บริโภค และภาครัฐที่ลงทุนโครงสร้างพื้นฐานด้านดิจิทัล ขณะที่ปัจจัยลบคือการขาดผลิตภัณฑ์ที่กระตุ้นความต้องการซื้อ การผันผวนของค่าเงิน ปัญหาเศรษฐกิจ และสงครามการค้าระหว่างจีนและสหรัฐฯ

อุตสาหกรรมบริการดิจิทัล ปี 2563 จะมีอัตราการเติบโตเฉลี่ย 20.5% ซึ่งเป็นสัดส่วนสูงที่สุดในทุกกลุ่มอุตสาหกรรมที่ทำการสำรวจ โดยมีมูลค่ารวมอยู่ที่ 204,240 ล้านบาท คาดว่าได้รับแรงหนุนจากวิกฤตการณ์การแพร่ระบาดของโรคโควิด-19 ที่ทำให้สังคมปรับตัวสู่การใช้เทคโนโลยีดิจิทัลเร็วขึ้น และมีการใช้บริการดิจิทัลมากขึ้น โดยประเมินว่ามูลค่าตลาดดังกล่าวจะขยายตัวสูงกว่า 258,470 ล้านบาทในปี 2565 ส่วนอุตสาหกรรมดิจิทัลคอนเทนต์จะมีอัตราการเติบโตเฉลี่ย 10.1% ในปี 2563 คิดเป็นมูลค่ารวม 34,229 ล้านบาท เนื่องจากตลาดเกมและบิกดาต้ามีอัตราการขยายตัวสอดคล้องกับตลาดโลก ขณะที่ตลาดแอนิเมชันเติบโตลดลง จากโควิด-19 ทำให้ออเดอร์จ้างผลิตลดลง และมูลค่าคาแรคเตอร์ลดลง ผลจากสติกเกอร์ไลน์ที่เริ่มถึงจุดอิ่มตัว อุตสาหกรรมบิ๊กดาต้า ในปี 2563 คาดว่าจะมีอัตราการเติบโตสูงรองลงมาจากอุตสาหกรรมบริการดิจิทัล โดยเติบโต 13.2% และมูลค่าตลาดจะขยับสู่ 16,871 ล้านบาทในปี 2564 จากแรงหนุนที่ทุกภาคส่วนเล็งเห็นประโยชน์จากการวิเคราะห์ข้อมูล ประกอบกับการมีทางเลือกให้ใช้บริการแบบเช่าใช้ ซึ่งง่ายต่อการตัดสินใจลงทุน มูลค่ารวมอุตสาหกรรมจะเพิ่มขึ้นเป็น 18,558 ล้านบาทในปี 2565 เนื่องจากสถานการณ์ความผันผวนทางเศรษฐกิจและการระบาดของโรคโควิด-19 จะกลับเข้าสู่ภาวะปกติ

บุคลากรในอุตสาหกรรมดิจิทัล ปี 2562 มีจำนวนรวม 381,620 คน โดยเป็นกลุ่มอุตสาหกรรมฮาร์ดแวร์และอุปกรณ์อัจฉริยะมากที่สุดที่ 196,852 คน ทั้งนี้เพราะมีมีพนักงานในอุตสาหกรรมการผลิตและขายปลีกอุปกรณ์เป็นจำนวนมาก นอกจากนี้จำนวนบุคลากรได้เพิ่มขึ้นอย่างต่อเนื่องจากปี 2560 ที่มี 283,636 คน เป็น 299,728 คนในปี 2561 ซึ่งจะเห็นได้ว่าอุตสาหกรรมดิจิทัลได้สร้างงานในหลายอาชีพทั้งแรงงานด้านไอทีและพนักงานทั่วไป โดยเฉพาะงานทางด้านอุตสาหกรรมบริการดิจิทัลที่เริ่มมีจำนวนพนักงานที่เพิ่มชึ้นอย่างมาก โดยพบว่าปี 62 จำนวนบุคลากรบริการดิจิทัลเพิ่มขึ้น 455% เป็น 71,054 ราย อันมีผลจากการเติบโตของบริการด้านธุรกรรม (e-Transaction) ที่อาจมีการปรับเปลี่ยนรูปแบบเป็นพนักงานประจำเข้าสู่ระบบมากขึ้น จากเดิมที่เป็นการ Outsource

ด้าน รศ.ดร.ธนชาติ นุ่มนนท์ ผู้อำนวยการ สถาบันไอเอ็มซีกล่าวว่า ปี 2563 ผลกระทบจากวิกฤตโควิด-19 ถือเป็นแรงขับเคลื่อนสำคัญที่ทำให้สังคมปรับตัวสู่การใช้เทคโนโลยีดิจิทัลเร็วขึ้น มีการใช้บริการดิจิทัลมากขึ้นจึงทำให้ภาคอุตสาหกรรมดิจิทัลไทยเติบโตอย่างมาก สำหรับปี 2564 แม้มีแนวโน้มว่าจีดีพีของประเทศจะปรับตัวดีขึ้น แต่อัตราการขยายตัวอย่างก้าวกระโดดในปี 2563 จะทำให้ตัวเลขการเติบโของปี2564 จะไม่สูงเท่ากับปีก่อนหน้า ขณะที่ปี 2565 แนวโน้มการเจริญเติบโตด้านบริการดิจิทัลจะอยู่ในอัตราที่ดี แต่อาจไม่สูงเท่ากับที่เคยทำได้มาก่อน เพราะเป็นอัตราการเจริญเติบโตที่ค่อนข้างสูงอยู่แล้วการสำรวจข้อมูลและประเมินสถานภาพอุตสาหกรรมดิจิทัลเป็นผลงานที่ดีป้าจัดทำต่อเนื่องกันมาเป็นปีที่ 3 เพื่อเป็นข้อมูลบ่งชี้สถานภาพปัจจุบันของอุตสาหกรรม และข้อมูลคาดการณ์ที่บ่งชี้แนวโน้มการเติบโตของอุตสาหกรรมดิจิทัลของไทยในแต่ละปี โดยดีป้าจะขยายขอบเขตการศึกษาที่เกี่ยวข้องกับเศรษฐกิจดิจิทัลให้ครอบคลุมมิติอื่นเพื่อให้ผู้สนใจได้ใช้ประโยชน์จากข้อมูลได้อย่างมีประสิทธิภาพขึ้น

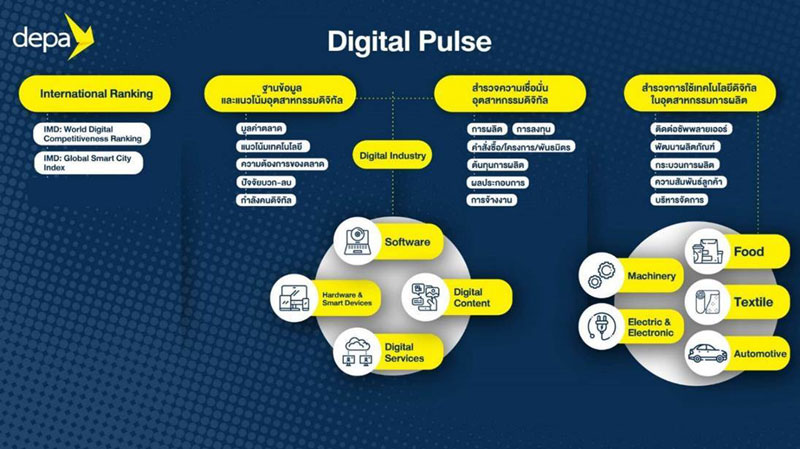

ทั้งนี้ การสำรวจข้อมูลและประเมินสถานภาพอุตสาหกรรมดิจิทัลเป็นผลงานที่ดีป้าจัดทำต่อเนื่องกันมาเป็นปีที่ 3 เพื่อเป็นข้อมูลบ่งชี้สถานภาพปัจจุบันของอุตสาหกรรม และข้อมูลคาดการณ์ที่บ่งชี้แนวโน้มการเติบโตของอุตสาหกรรมดิจิทัลของไทยในแต่ละปี โดยดีป้าจะขยายขอบเขตการศึกษาที่เกี่ยวข้องกับเศรษฐกิจดิจิทัลให้ครอบคลุมมิติอื่นเพื่อให้ผู้สนใจได้ใช้ประโยชน์จากข้อมูลได้อย่างมีประสิทธิภาพขึ้น ซึ่งดีป้ากำลังอยู่ระหว่างการพัฒนา Digital Pulse ซึ่งเป็นแหล่งรวบรวมข้อมูลทั้งดัชนีชี้วัดระดับสากล และฐานข้อมูลที่ดีป้าสำรวจเองทั้งในฝั่งของผู้ประกอบการที่จะเป็นฐานข้อมูลและแนวโน้มอุตสาหกรรมดิจิทัล และความเชื่อมั่นอุตสาหกรรมดิจิทัลที่สำรวจและนำเสนอผลรายไตรมาส ตลอดจนการสำรวจฝั่งผู้ใช้ในภาคอุตสาหกรรมโดยในระยะแรกโฟกัสที่การใช้เทคโนโลยีดิจิทัลในภาคการผลิตเป็นอันดับแรก และจะขยายผลไปสู่ภาคอุตสาหกรรมอื่นๆ และบริการต่อไปในอนาคตอันใกล้